L’univers de la bourse regorge de produits financiers divers et variés, et parmi eux, les warrants occupent une place prépondérante. Derrière ce nom pour le moins étrange, se trouvent des produits dérivés complexes et risqués destinés aux investisseurs avertis.

➡️ Mais qu’est-ce qu’un warrant concrètement ? Quels sont les avantages et les risques d’investir dans des warrants ? On fait le point complet.

Qu’est-ce qu’un warrant ?

Avant toute chose, il est important de donner une définition d’un warrant en bourse : Un warrant est un instrument financier dérivé émis par un établissement bancaire qui permet à l’investisseur d’acheter ou de vendre un actif financier sans le détenir directement à un prix déterminé et jusqu’à une date fixée à l’avance.

Avec un warrant, l’investisseur a le droit d’acheter ou de vendre l’actif, mais il n’est pas obligé. L’objectif pour lui est de « parier » sur la hausse ou sur la baisse d’un actif et de réaliser un gain. Cet actif sous-jacent peut être une action, une obligation, une devise, une matière première, un indice boursier, etc. Aujourd’hui, il y a des warrants pour presque tout, même si les actifs sous-jacents les plus populaires sont les actions et les indices boursiers.

Pour bien comprendre le fonctionnement des warrants, il est pertinent de définir le vocabulaire :

- L’actif financier sur lequel est basé le warrant est appelé le sous-jacent (ou actif sous-jacent).

- Lorsque le titulaire d’un warrant a le droit de vendre l’actif financier sous-jacent, on appelle ça un warrant put.

- Lorsque le titulaire d’un warrant a le droit d’acheter l’actif financier sous-jacent, on appelle ça un warrant call.

- Le prix d’un warrant est appelé le prix d’exercice.

- La date fixée à l’avance est appelée la date de maturité.

- Le coût d’achat du warrant est appelé la prime.

- Le nombre de warrants nécessaire pour acheter ou vendre une unité de l’actif sous-jacent est appelé le ratio ou la parité.

De plus, suivant la valeur du warrant, il y a un jargon spécifique à connaître :

- Un warrant est « à la monnaie » lorsque le cours de l’actif sous-jacent se rapproche du prix d’exercice

- Un warrant est « dans la monnaie » lorsque la valeur du warrant est positive.

- Un warrant est « en dehors de la monnaie » lorsque la valeur du warrant est négative. Le warrant ne vaut plus rien.

Le warrant peut avoir une durée de vie de plusieurs mois voire de plusieurs années. Mais étant donné que ce sont des produits dérivés risqués et complexes, ils sont plutôt adaptés à des stratégies d’investissement à court terme, et réservés aux investisseurs expérimentés.

Fonctionnement et utilité des warrants

Concrètement, un warrant fonctionne comme une option. Il confère à l’investisseur un droit d’option : acheter ou de vendre un actif sous-jacent au prix d’exercice jusqu’à la date de maturité (l’échéance). L’investisseur n’est donc pas engagé indéfiniment, il sait qu’en cas de scénario défavorable, il n’achètera pas l’actif.

Si l’investisseur achète un warrant call (droit d’acheter le sous-jacent), il exercera ce droit uniquement si le prix du sous-jacent est supérieur au prix d’exercice.

Si l’investisseur achète un warrant put, il exercera son droit de vendre uniquement si le prix du sous-jacent est inférieur au prix d’exercice. Dans les cas contraires, l’investisseur n’aura aucun intérêt à exercer son droit.

La prime est toujours due par l’investisseur, que le droit soit exercé ou pas. De plus, il est nécessaire de bien comprendre le ratio du warrant pour savoir combien de warrants posséder pour avoir une unité de l’actif sous-jacent, et ainsi connaître son effet de levier.

En d’autres termes, un ratio de 0,2 signifie que vous devez exercer 5 warrants pour acheter ou vendre 1 action à l’échéance (5 x 0,2). Il est aussi possible de l’exprimer en parité, qui est l’exacte inverse du ratio : une parité de 5:1 signifie que vous devez exercer 5 warrants pour acheter ou vendre 1 action.

💡 À savoir : Un warrant s’échange sur les marchés financiers comme une action, il est coté tout au long d’une séance boursière avec un prix qui fluctue.

Les warrants ont une durée de vie limitée, au bout de laquelle ils expirent s’ils n’ont pas été exercés.

L’intérêt d’utiliser des warrants pour le trader est de bénéficier du potentiel effet de levier et de connaître à l’avance sa perte maximale. Le trader sait qu’en cas de scénario défavorable, il n’aura que la prime à payer.

Rien de mieux qu’un exemple concret pour bien comprendre comment marche un warrant et son utilité ⤵️

Exemple concret d’un warrant

Imaginons que vous pensez que l’action de Nvidia va augmenter dans les prochains mois car elle a annoncé de bons résultats et elle est positionnée sur une thématique porteuse comme l’intelligence artificielle.

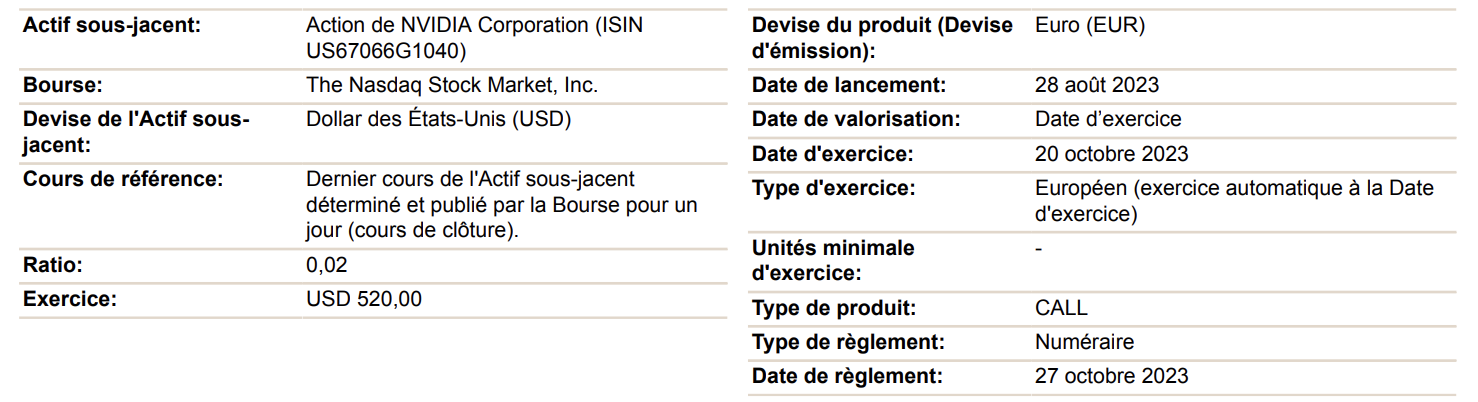

Vous allez regarder les warrants et prendre notamment celui émis par la banque Société Générale qui est un warrant call (à l’achat). À noter que nous avons pris un vrai warrant pour que l’exemple soit le plus fidèle à la réaltié.

Voici les caractéristiques du warrant telles que décrites dans le Document d’Informations Clés (DIC) du produit de bourse :

Si l’on décrypte, on voit que :

- L’actif sous-jacent est l’action Nvidia cotée sur le Nasdaq aux États-Unis

- Le warrant est CALL

- La date de lancement du warrant call est le 28 août 2023 (l’action Nvidia vaut 468$ environ à cette date)

- La date de maturité (date d’exercice) est fixée au 20 octobre 2023

- Le prix d’exercice est de 520$ : il est fixé largement supérieur au cours actuel car les attentes du marché pour Nvidia sont élevées, et la volatilité est forte.

- Le ratio est de 0,02 : il faut acheter 50 warrants pour obtenir une action Nvidia à la date d’échéance en cas d’exercice de l’option (0,02 x 50).

Deux scénarios peuvent se présenter jusqu’à la date de maturité fixée au 20 octobre :

- L’action augmente 📈 : Supposons que d’ici le 20 octobre 2023, grâce à une annonce positive concernant Nvidia (par exemple, des résultats financiers supérieurs aux attentes), le cours de l’action Nvidia s’envole et atteint 580$.

Dans ce cas, si vous possédez 50 warrants CALL, vous pouvez exercer ces warrants pour acheter une action Nvidia à 520$ (grâce au prix d’exercice) alors qu’elle est actuellement valorisée à 580$ sur le marché. Cela représente un gain potentiel de 60$ par action (580$ – 520$), hors paiement de la prime. - L’action ne monte pas ou chute 📉 : Supposons maintenant que d’ici le 20 octobre 2023, Nvidia connaisse des problèmes, par exemple une mauvaise annonce concernant une de leurs nouvelles technologies, et que le cours de l’action chute à 470$.

Même si le cours de l’action est supérieur au prix lors de la date de lancement (468,35$), il est toujours inférieur au prix d’exercice du warrant (520$). Dans ce cas, il n’est pas logique d’exercer vos warrants pour acheter l’action à 520$ alors qu’elle est disponible sur le marché à 470$. Les warrants deviennent alors sans valeur, et vous n’avez perdu que le montant de la prime investie.

💡 Il est possible d’exercer son droit d’achat ou de vente du warrant à tout moment, jusqu’à l’échéance. Il n’est pas nécessaire d’attendre l’échéance du warrant.

Comment est défini le prix d’un warrant ?

Contrairement aux actions dont la valeur dépend essentiellement de l’offre et de la demande, la valeur des warrants est constituée de 2 composantes :

- la valeur intrinsèque

- la valeur temps

La valeur intrinsèque

La valeur intrinsèque reflète la valeur réelle du warrant à un moment donné.

📈 Pour un call warrant : elle est égale à la différence entre le cours actuel de l’actif sous-jacent et le prix d’exercice du warrant.

📉 Pour un put warrant : c’est l’inverse, elle représente la différence entre le prix d’exercice du warrant et le cours actuel de l’actif sous-jacent.

Il est crucial de noter que cette valeur est toujours positive ou nulle. Elle ne peut jamais être négative.

La valeur temps du warrant

La valeur temps est la partie spéculative du warrant. Elle dépend de plusieurs facteurs, notamment le cours actuel de l’actif sous-jacent, sa volatilité et le temps restant avant l’échéance du warrant. Nous en parlons juste en dessous, dans les risques des warrants.

En résumé, elle représente la probabilité que le scénario que vous envisagez se réalise avant l’échéance. Plus l’échéance est lointaine, plus votre scénario a des chances de se réaliser, donc la valeur du warrant est élevée. Inversement, plus l’échéance de votre warrant est courte, plus le temps aura des conséquences sur la valeur du warrant.

C’est un peu comme si votre pouvoir d’achat diminuait avec le temps à cause de l’inflation qui augmente.

✅ À retenir : La valeur totale d’un warrant = Valeur intrinsèque + Valeur temps

Comment investir dans des warrants ?

Pour commencer à investir dans des warrants en bourse, vous devez simplement disposer d’un compte-titres. Ce compte peut être ouvert chez n’importe quel intermédiaire financier ou courtier en ligne. Une fois le compte ouvert et alimenté, vous serez prêt à passer des ordres.

Il faut savoir que les warrants peuvent être négociés sur une période plus large que les actions : en général, les warrants sont négociables de 8h à 22h. 🕦

💡 À noter : Les warrants ne sont pas éligibles au PEA.

Quelques conseils avant d’investir dans des warrants

Avant tout investissement dans des warrants, pensez à consulter le Document d’Informations Clés (DIC) du warrant qui décrit le produit en détail. Ainsi, vous pourrez mieux comprendre dans quoi vous investissez, et c’est très important d’avoir ce document en cas de réclamation.

Le DIC est disponible directement sur le site de votre courtier, ou des sites de finance comme Boursorama.

Les avantages des warrants

Les warrants sont des instruments financiers qui possèdent plusieurs avantages.

L’effet de levier

Les warrants sont appréciés des investisseurs pour leur effet de levier. L’effet de levier permet aux investisseurs de réaliser un profit proportionnellement plus élevé avec une mise initiale moindre par rapport à un investissement direct dans l’actif sous-jacent. En d’autres termes, une petite variation du prix de l’actif sous-jacent peut entraîner une variation beaucoup plus importante de la valeur du warrant.

De plus, l’effet de levier donne aux investisseurs la possibilité d’accéder à un marché ou à un actif sous-jacent avec un capital initial plus faible que s’ils devaient acheter l’actif directement. Par exemple, pour contrôler la même quantité d’actions via des warrants, un investisseur peut n’avoir besoin que d’une fraction du capital qu’il aurait dépensé en achetant les actions directement.

Une protection contre la baisse

L’achat de warrants, en particulier les warrants put, permet aux investisseurs de se protéger contre une éventuelle baisse des prix des actifs sous-jacents. Si le marché tourne à la baisse, le warrant put va augmenter, compensant ainsi les pertes subies sur d’autres investissements.

De plus, les investisseurs ont la possibilité de choisir parmi une variété de warrants avec différentes échéances et prix d’exercice, ce qui leur permet de personnaliser la couverture en fonction de leurs besoins et de leurs anticipations sur le marché.

Un coût limité à l’investissement initial

L’un des derniers avantages des warrants réside dans le fait que les pertes potentielles sont limitées à l’investissement initial. Lorsqu’un investisseur achète un warrant, il paie une prime. Dans le cas où il n’exerce pas son option d’achat ou de vente, sa perte maximale se limite au montant de cette prime.

Contrairement à d’autres instruments financiers où les pertes peuvent dépasser l’investissement initial, les warrants permettent d’avoir une maîtrise de son risque.

Quels sont les risques liés aux warrants ?

Malgré leur nombreux avantages comme nous venons de le voir, les warrants restent des produits spéculatifs très risqués ⤵️

L’effet de levier, une arme à double tranchant

L’effet de levier est un avantage comme un risque : s’il peut amplifier vos gains en cas de scénario favorable, il peut aussi amplifier vos pertes si vous avez effectué de mauvaises prévisions (ce qui est courant en bourse!).

Par conséquent, l’effet de levier fait que vous pouvez perdre plus rapidement votre capital de départ que si vous n’aviez pas de levier. En sachant que l’effet de levier accentue le risque de perte en capital, il est important de bien comprendre son mécanisme avant d’investir dans des warrants.

La valeur temps : le temps ne joue pas en votre faveur

Parfois méconnu des investisseurs, la valeur temps (également appelée facteur temps) est pourtant un élément essentiel à prendre en compte dans l’utilisation des produits dérivés. Le temps joue un rôle crucial dans l’évolution de la valeur d’un warrant.

⌚️ Il faut bien retenir qu’un warrant perd de la valeur au fur et à mesure que le temps s’écoule. Cela s’explique assez simplement : Plus la date d’échéance du warrant est longue, plus les probabilités que vous ayez raison sont élevées. Ainsi, un warrant ayant une échéance plus lointaine aura une valeur temps plus élevée.

Bien que le temps puisse être un allié au départ, il devient progressivement un ennemi. À mesure que l’échéance approche, la valeur temps du warrant diminue. Cette diminution s’accélère avec le temps.

Par exemple, un warrant avec une échéance d’un an (365 jours) perd environ 1/365 de sa valeur chaque jour. Si l’échéance n’est que de 10 jours, la perte quotidienne est d’environ 1/10 de sa valeur. Mais ce ne sont que des estimations, il faut absolument lire les informations liées au warrant pour connaître l’impact de la valeur temps sur la valeur de votre warrant!

💸 Si vous ne deviez retenir qu’une chose : Avec les warrants, le temps vous coûte de l’argent! Il ne faut pas hésiter à vendre avant l’échéance quand l’opportunité se présente. Et quand vous choisissez un warrant, regardez bien sa date de maturité.

La forte volatilité

La volatilité mesure l’amplitude des variations du cours d’un actif, traduisant ainsi la force et la rapidité avec laquelle son prix évolue. Certains actifs financiers sont plus volatils que d’autres, et les warrants sont connus pour leur forte volatilité.

Comme l’effet de levier, c’est un avantage comme un risque : plus la volatilité implicite du sous-jacent est élevée, plus les prix des warrants seront élevés. Avec une volatilité plus élevée, il y a une plus grande probabilité que le sous-jacent dépasse le prix d’exercice du warrant avant son expiration. Cette augmentation de la probabilité se reflète dans un prix d’option ou de warrant plus élevé.

Mais c’est aussi un risque dans le sens où il peut y avoir des dépréciations brutales de la valeur du warrant en cas de baisse du sous-jacent. Le risque de perte en capital peut être plus rapide.

Il faut aussi savoir que la valeur temps des warrants est plus élevée lorsque la volatilité du sous-jacent est élevée, car il y a une plus grande chance que le scénario anticipé du warrant soit favorable au trader.

Ce qu’il faut retenir des warrants !

Les warrants sont des produits dérivés risqués qui sont réservés aux investisseurs avertis et expérimentés. Contrairement aux actions et autres actifs traditionnels, ils sont plutôt adaptés à des stratégies court terme qui sont utilisées par les traders pour bénéficier d’un effet de levier.

Leur fonctionnement et leur méthode de valorisation sont complexes à comprendre pour des investisseurs débutants, c’est pourquoi nous vous invitons à bien vous renseigner avant d’opter pour ce type de produit.

⚠️ Il est important d’investir uniquement dans des produits que l’on comprend parfaitement.

Si vous avez aimé cet article, faites-le nous savoir !